TASAS DE INTERÉS DE CRÉDITOS CON AVAL DEL SUELDO DESCIENDEN INCLUSO A 9%

Los créditos que se descuentan de trabajadores en planilla se han convertido en uno de los nichos más atractivos para la banca, por su bajo riesgo.

Los denominados créditos por convenio son los más competidos actualmente porque permiten a la entidad financiera un incremento de la cartera crediticia con bajo riesgo, manifestó a Gestión Ysarael Guzmán, jefe de créditos del segmento personas de Caja Arequipa.

Los préstamos que se descuentan del sueldo sumaron S/ 18,000 millones en el 2021, monto superior a los S/ 16,000 millones del año previo, detalló el docente de Pacífico Business School, Jorge Carrillo Acosta.

Agresividad

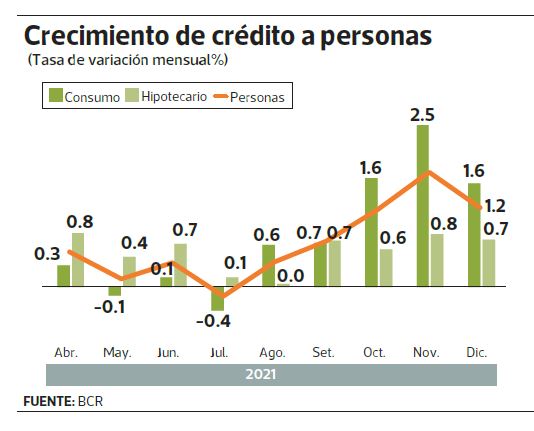

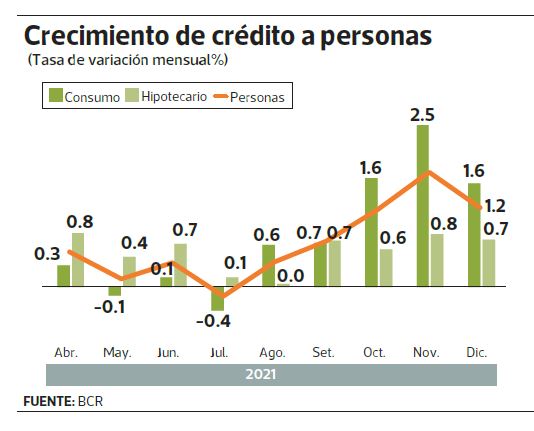

Así, la tasa de crecimiento anual de estos créditos fue de 12.5% en el 2021, superando con creces la registrada por los préstamos de consumo (2.6%), esta última según datos del Banco Central de Reserva ( BCR).

En el 2020, también hubo un crecimiento anual mayor en convenios (3.36%) que en créditos de consumo tradicional (-1.9%), comentó Catherine Prevost, gerente de división de productos minoristas de BanBif.

La difícil coyuntura a inicios de la pandemia llevó a que diferentes entidades financieras centraran su atención en este producto, añadió.

En esa línea, Guzmán enfatizó el ingreso de algunos bancos, e incluso de cooperativas, a la oferta de este producto para competir con más agresividad.

Clara reducción

"Los créditos por convenio están mostrando un fuerte crecimiento; sorprende ver a nuevos jugadores en este mercado tratando de captar clientes", enfatizó Carrillo.

Según los especialistas, la dura competencia por colocar estos créditos conlleva una clara reducción en sus tasas de interés.

Hay una fuerte disputa en ciertos sectores para atraer solicitantes de este producto, y uno de los principales drivers de decisión para los clientes es justamente la disminución en el costo promedio, consideró Prevost.

Así, las tasas de interés anual de los créditos por convenio oscilaban entre 13% y 20%, pero ahora van desde 10% a 15%, mientras que las de préstamos de consumo están, en promedio, en 41%, detalló Guzmán.

Bajo riesgo

El menor costo de estos créditos, cuyas tasas de interés pueden incluso llegar a 9%, también se explica por el bajo riesgo que implican, pues solo están destinados a trabajadores dependientes cuyos empleadores han suscrito un convenio con alguna entidad financiera, precisó Walter Rojas, gerente central de negocios de Caja Cusco.

El 80% de los créditos por convenio se destino a trabajadores del sector público, y el resto a los del sector privado.

Participación

La participación de este tipo de financiamiento entre empleados del sector público se elevó, pues hace dos años era de 70%, reveló Guzman.

Son empleados del sector público del segmento socioeconómico C, de entre 44 años y 55 años, con sueldos menores a S/. 4,000 y con rápido acceso a financiamiento, los que optan por esta alternativa como su principal fuente de crédito, añadió.

Estos trabajadores, en especial los de salud, continuaron laborando en la pandemia e incluso sus ingresos aumentaron, lo que impulsó el financiamiento a estos empleados del Estado, agregó Rojas.

Morosidad

Asimismo, son receptores de estos créditos los profesores de la generación X (de 35 a 60 años), que se preocupan por su estatus social y se enfocan en la familia, mencionó Prevost.

En tanto, el índice de mora de estos créditos es bajo y fluctúa entre 0.5% y 1.6%, según los ejecutivos. El ticket promedio de estos préstamos se elevó a S/. 57,000, desde S/ 50,000 reportados en la pre-pandemia.

Publicado en Gestión, 14 de febrero del 2022.